https://xalga.nl/wp-content/uploads/2025/09/Goedkoopste-ETF-2025-Xalga-1.jpg

716

1075

Xalga Nederland

https://xalga.nl/wp-content/uploads/2024/05/logo-color.svg

Xalga Nederland2025-09-08 18:27:532025-09-08 18:56:46Goedkoopste ETF: Complete Gids voor Beleggen met Lage Kosten in 2025

https://xalga.nl/wp-content/uploads/2025/09/Goedkoopste-ETF-2025-Xalga-1.jpg

716

1075

Xalga Nederland

https://xalga.nl/wp-content/uploads/2024/05/logo-color.svg

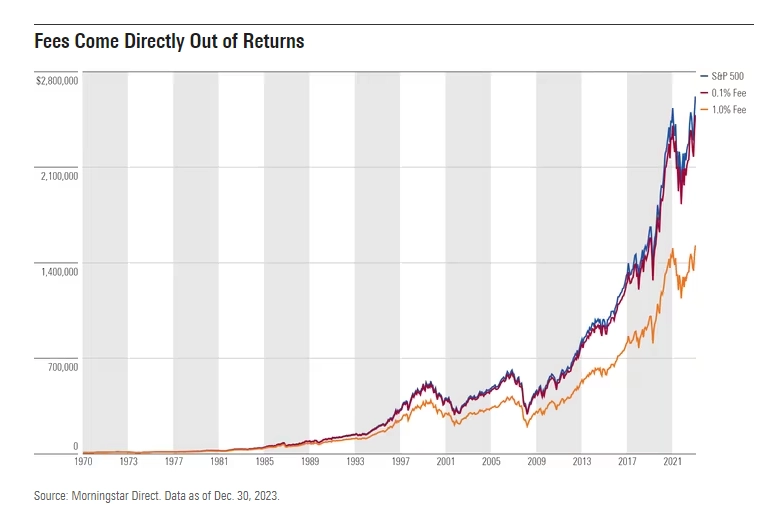

Xalga Nederland2025-09-08 18:27:532025-09-08 18:56:46Goedkoopste ETF: Complete Gids voor Beleggen met Lage Kosten in 2025Wist je dat een verschil van slechts 0,5% in jaarlijkse kosten je €29.470 minder rendement kan opleveren na 10 jaar beleggen? Bij een investering van €50.000 met 7% gemiddeld jaarlijks rendement maakt het kiezen van de goedkoopste ETF letterlijk tienduizenden euro’s verschil. In deze uitgebreide gids ontdek je precies welke exchange traded funds de laagste kosten hebben en hoe je optimaal kunt profiteren van goedkoop beleggen.

Het kiezen van de juiste ETF kan overweldigend zijn voor beginnende beleggers. Met duizenden beschikbare fondsen en verschillende kostenstructuren is het cruciaal om te begrijpen waar je op moet letten. Deze gids neemt je stap voor stap mee door de wereld van kostenefficiënt beleggen, van de beste ETF’s tot de goedkoopste brokers.

Wat zijn ETF’s en waarom kiezen voor de goedkoopste?

Exchange traded funds zijn beleggingsfondsen die verhandeld worden op de beurs, net als individuele aandelen. In tegenstelling tot traditionele beleggingsfondsen bieden ETF’s brede spreiding tegen veel lagere kosten. Voor beginnende beleggers zijn ETF’s ideaal omdat ze toegang geven tot verschillende sectoren en geografische markten zonder de complexiteit van het selecteren van individuele aandelen.

Het verschil tussen een ETF met 0,1% expense ratio en een met 0,6% lopende kosten lijkt misschien klein, maar de impact op je financiële toekomst is enorm. Door het rente-op-rente effect vermeerdert dit kostenverschil zich exponentieel over tijd. Een belegger die €1.000 per maand investeert gedurende 20 jaar, verliest bij 0,5% extra kosten ongeveer €47.000 aan potentieel rendement.

Passief beleggen via ETF’s is bewezen effectiever dan actief beheerde fondsen. Onderzoek toont aan dat 85% van de actieve fondsen hun benchmark niet verslaat over een periode van 10 jaar. De goedkoopste ETF’s volgen simpelweg een index en bieden daardoor consistente marktresultaten tegen minimale kosten.

Beleggen kent risico’s, en je inleg verliezen is altijd mogelijk. Echter, door te kiezen voor breed gespreide ETF’s met lage kosten minimaliseer je onnodige kosten en maximaliseer je je kansen op succesvol beleggen op de lange termijn.

Top 5 Goedkoopste ETF’s in 2025

Na uitgebreid onderzoek naar lopende kosten, dividendlekkage en beschikbaarheid voor Nederlandse beleggers, presenteren we de vijf goedkoopste ETF’s van 2025:

1. Vanguard S&P 500 ETF (IE00B3XXRP09) – 0,03%

Met een expense ratio van slechts 0,03% is dit een van de goedkoopste manieren om te beleggen in de 500 grootste amerikaanse bedrijven. Dit fonds belegt specifiek in de S&P 500 index en geeft toegang tot de amerikaanse economie via bedrijven als Apple, Microsoft en Amazon.

2. Vanguard Total World Stock ETF (VT) – 0,07%

Voor beleggers die wereldwijde spreiding zoeken, biedt VT blootstelling aan meer dan 9.000 bedrijven wereldwijd tegen 0,07% jaarlijkse kosten. Dit fonds combineert ontwikkelde markten met opkomende markten in één ETF.

3. Amundi Prime All Country World UCITS ETF (WEBG/WEBN) – 0,15%

Deze UCITS ETF is beschikbaar via europese brokers en biedt wereldwijde spreiding tegen 0,15% kosten. Het fonds is bijzonder aantrekkelijk voor beleggers met posities tot €1.000.000 en biedt uitstekende liquiditeit.

4. SPDR MSCI All Country World UCITS ETF (SPYY) – 0,16%

Na een kostenverlaging in 2024 behoort dit fonds tot de goedkoopste opties voor wereldwijde spreiding via een UCITS ETF. Het fonds dekt ongeveer 85% van de wereldwijde aandelenmarkt.

5. Vanguard FTSE All-World UCITS ETF (IE00BK5BQT80) – 0,22%

Hoewel iets duurder, is dit fonds populair vanwege de uitstekende spreiding over ongeveer 4.000 bedrijven wereldwijd en de beschikbaarheid in de kernselectie van veel brokers.

Vanguard ETF’s: De Absolute Winnaars

Vanguard heeft een unieke eigendomsstructuur waarbij het bedrijf eigendom is van de fondsen zelf, wat resulteert in de laagste kosten in de industrie. Deze structuur zorgt ervoor dat alle winsten terugvloeien naar de beleggers in plaats van naar externe aandeelhouders.

VTI + VXUS Combinatie: De Ultieme Kostenefficiëntie

Voor gevorderde beleggers die toegang hebben tot amerikanase ETF’s via Interactive Brokers biedt de combinatie van VTI (0,03%) en VXUS (0,07%) de laagste kosten wereldwijd. Een 60/40 verdeling tussen deze fondsen geeft toegang tot ongeveer 11.881 bedrijven tegen gemiddelde kosten van 0,046%.

VTI (Vanguard Total Stock Market ETF):

- Expense ratio: 0,03%

- Dekt de volledige amerikaanse aandelenmarkt

- Meer dan 4.000 amerikaanse bedrijven

VXUS (Vanguard Total International Stock ETF):

- Expense ratio: 0,07%

- Internationale spreiding buiten de VS

- Ontwikkelde markten en opkomende markten

Alternatieve Vanguard Opties

Voor beleggers die geen toegang hebben tot amerikaanse ETF’s zijn er uitstekende europese alternatieven:

- VEVE (Vanguard FTSE Developed Europe): 0,10% voor europese aandelen

- VFEM (Vanguard FTSE Emerging Markets): 0,22% voor opkomende markten

- VWRL/VWCE (Vanguard FTSE All-World): 0,22% voor wereldwijde spreiding

Kostenvergelijking: Wat Betaal Je Werkelijk?

| Kostencomponent | Impact | Voorbeeld |

|---|---|---|

| Expense ratio (TER) | Direct zichtbaar | 0,03% – 0,70% |

| Transactiekosten | Per aankoop | €0 – €7,50 |

| Bid-ask spread | Bij in/verkoop | 0,01% – 0,20% |

| Dividendlekkage | Belastingverlies | 0% – 0,30% |

| Valutakosten | Bij niet-EUR ETF’s | 0,10% – 0,25% |

Concrete Kostenberekening

Goedkoopste Brokers voor ETF Beleggen

DEGIRO: Marktleider in Lage Kosten

Kernselectie voordelen:

- €1 handlingskosten voor kernselectie ETF’s

- Maandelijks gratis handelen mogelijk

- Grote selectie populaire ETF’s

Overige kosten:

- €2,50 aansluitkosten per beurs

- Valutakosten bij niet-EUR ETF’s

- Fair Use Policy: maximaal 1 gratis transactie per ETF per maand

Populaire kernselectie ETF’s bij DEGIRO:

- iShares Core MSCI World (IE00B4L5Y983)

- Vanguard FTSE All-World (IE00BK5BQT80)

- iShares Core S&P 500 (IE00B5BMR087)

Interactive Brokers: Voor Gevorderde Beleggers

Voordelen:

- Toegang tot amerikaanse ETF’s

- Geen service fees bij voldoende vermogen

- Fractie-aankopen mogelijk

- Zeer lage valutakosten

Nadelen:

- Complexere interface

- Minimale activiteitskosten mogelijk

- Minder geschikt voor beginnende beleggers

BUX Zero: Simpel maar Beperkt

Voordelen:

- Gratis transacties

- Eenvoudige app interface

- Geen maandelijkse kosten

Nadelen:

- Beperkt ETF aanbod

- Alleen hele aandelen/ETF’s

- Minder professionele tools

Sectie ETF’s per Categorie

Goedkoopste Wereldwijde ETF’s

Voor beleggers die wereldwijde spreiding zoeken zonder zich te focussen op specifieke regio’s:

Vanguard FTSE All-World (VWRL/VWCE) – 0,22%

- Meer dan 4.000 bedrijven wereldwijd

- 90% ontwikkelde markten, 10% opkomende markten

- Beschikbaar in distributing (VWRL) en accumulating (VWCE) versie

iShares Core MSCI World (IWDA) – 0,20%

- Focus op ontwikkelde markten

- Exclusief opkomende markten

- Zeer liquide en populair

Goedkoopste Amerikaanse ETF’s

Voor blootstelling aan de grootste economie ter wereld:

Vanguard S&P 500 ETF (VOO) – 0,03%

- De 500 grootste amerikaanse bedrijven

- Uitstekende liquiditeit

- Lange trackrecord

Vanguard Total Stock Market ETF (VTI) – 0,03%

- Volledige amerikaanse aandelenmarkt

- Grote bedrijven én kleine bedrijven

- Meer dan 4.000 posities

Goedkoopste Europese ETF’s

Voor beleggers die willen focussen op europese aandelen:

iShares Core MSCI Europe UCITS ETF – 0,12%

- Breed gespreide blootstelling aan Europa

- Exclusief het Verenigd Koninkrijk

- Goede liquiditeit

Vanguard FTSE Developed Europe UCITS ETF (VEVE) – 0,10%

- Inclusief het Verenigd Koninkrijk

- Meer dan 500 europese bedrijven

- Uitstekende kostenefficiëntie

Goedkoopste Opkomende Markten ETF’s

Voor diversificatie naar sneller groeiende economieën:

Vanguard FTSE Emerging Markets UCITS ETF (VFEM) – 0,22%

- Brede spreiding over opkomende markten

- China, India, Taiwan als grootste allocaties

- Goede verhouding kosten/kwaliteit

iShares Core MSCI Emerging Markets IMI UCITS ETF (EMIM) – 0,18%

- Inclusief kleine bedrijven in opkomende markten

- Nog bredere spreiding dan traditionele EM indices

- Relatief nieuw maar veelbelovend

Goedkoopste Obligatie ETF’s

Voor beleggers die ook obligaties in hun portefeuille willen:

Vanguard EUR Government Bond UCITS ETF – 0,07%

- Europese staatsobligaties

- Lage volatiliteit

- Goede diversificatie tegen aandelen

iShares Core EUR Govt Bond UCITS ETF – 0,05%

- Vergelijkbare blootstelling

- Iets lagere kosten

- Uitstekende liquiditeit

Praktische Tips voor Goedkoop ETF Beleggen

Dollar-Cost Averaging: De Kracht van Regelmatig Investeren

Ongeacht marktomstandigheden blijven maandelijks investeren vermindert het risico van market timing. Deze strategie, bekend als dollar-cost averaging, zorgt ervoor dat je automatisch meer aandelen koopt wanneer prijzen laag zijn en minder wanneer ze hoog zijn.

Implementatie tips:

- Stel een vast bedrag per maand in

- Kies één of twee brede ETF’s

- Automatiseer via je broker

- Negeer korte termijn marktbewegingen

Efficiënte Herinvestering

De meeste mensen onderschatten het belang van dividendherinvestering. ETF’s bestaan in twee varianten:

Distributing (uitkerende) ETF’s:

- Betalen dividend uit

- Moet handmatig herbelegd worden

- Kan leiden tot cash drag

Accumulating (herbelegende) ETF’s:

- Hervesteren dividend automatisch

- Meer efficiënt voor lange termijn

- Geen transactiekosten op dividend

Minimale Bedragen en Fractie-aankopen

Verschillende brokers hanteren verschillende minimumbedragen:

- DEGIRO: €1 minimum bij kernselectie

- Interactive Brokers: Fractie-aankopen mogelijk

- BUX Zero: Alleen hele ETF’s

Voor beginnende beleggers met kleine bedragen zijn fractie-aankopen of lage minimumbedragen cruciaal voor kostenefficiëntie.

Wanneer Extra Inkopen

Market corrections van 10% of meer kunnen goede inkoopmomenten zijn, ervan uitgaande dat je een langere beleggingshorizon hebt. Echter, tijd in de markt is belangrijker dan timing van de markt.

Valkuilen en Waarschuwinge

Waarom Goedkoop Niet Altijd Beter Is

Hoewel lage kosten belangrijk zijn, moeten andere factoren ook meegewogen worden:

Kwaliteit van indexvolging:

- Tracking difference kan belangrijker zijn dan expense ratio

- Sommige goedkope ETF’s hebben slechtere indexvolging

- Check historische performance versus de index

Liquiditeit en Fondsomvang:

- Kleine fondsen hebben vaak hogere bid-ask spreads

- Risico op sluiting bij te kleine fondsen

- Minimaal €100 miljoen beheerd vermogen aanbevolen

Valutarisico:

- Niet-EUR genoteerde ETF’s brengen valutarisico mee

- Valutakosten bij aankoop kunnen hoog zijn

- Overweeg EUR-hedged alternatieven

Belastingaspecten voor Nederlandse Beleggers

Dividendlekkage:

- Amerikanse ETF’s hebben vaak dividendlekkage

- Ierse UCITS ETF’s zijn fiscaal efficiënter

- Kan 0,1-0,3% extra kosten betekenen

Vermogensrendementsheffing:

- Vanaf €57.000 vermogen (2025)

- 32% belasting over forfaitair rendement

- ETF keuze heeft geen impact op deze belasting

Wanneer Actieve Fondsen Overwegen

In bepaalde niches kunnen actieve fondsen beter presteren:

- Opkomende markten kleine bedrijven

- Specifieke sectoren tijdens transitiefases

- Alternatieve beleggingen

Echter, voor de meeste mensen is passief beleggen in brede indices de beste keuze.

Risico Disclaimer

Beleggen kent risico’s. De waarde van je belegging kan fluctueren en je kunt je inleg verliezen. Historische prestaties bieden geen garantie voor toekomstige resultaten. Begin altijd met bedragen die je kunt missen en overweeg beleggingsadvies bij grote bedragen.

Source: Getty

Source: Getty